2022中国茶叶区域公用品牌价值评估报告

2022中国茶叶区域公用品牌价值评估报告

执笔人 胡晓云 魏春丽 陈韬略

中国茶叶品牌价值评估课题组

课题顾问:鲁成银 黄祖辉 钱文荣

专家组成员:江用文 鲁成银 王岳飞 屠幼英 陈永昊 胡晓云 孙状云

课题负责人:胡晓云

课题组成员:魏春丽 翁 蔚 陈韬略 李 闯 施金敏 朱振昱 徐 凯 李姝燕 曹 越 冯琳伟 顾周荃 柯慧祯

摘要:以浙江大学CARD中国农业品牌研究中心研发的“中国农产品区域公用品牌价值评估模型”(简称CARD模型)为理论工具,延续2010年开始的“中国茶叶区域公用品牌价值评估研究”专项课题。2022年,课题组通过多方调研,结合数字化信息技术,对2019—2021年3年间的相关数据进行调研、甄别、赋值、评估,得出2022年中国茶叶区域公用品牌价值评估结论。同时,以本次专项评估数据为基础,结合近年来我国茶产业相关数据和信息,探讨中国茶叶区域公用品牌建设的现状和问题,并提出相应的建议。

关键词:茶叶;区域公用品牌;品牌价值;价值评估

前言

自2010年起,浙江大学CARD中国农业品牌研究中心联合中国农业科学院茶叶研究所《中国茶叶》杂志等权威机构开展“中国茶叶区域公用品牌价值专项评估”公益课题,希望通过系统性研究,发现中国茶叶区域公用品牌的建设现状与发展趋势,并给出品牌价值升维的对策与建设性意见,以推动中国茶叶区域公用品牌建设朝着科学的方向发展。

2021年12月,浙江大学CARD中国农业品牌研究中心、中国农业科学院茶叶研究所《中国茶叶》杂志、浙江大学茶叶研究所、中国国际茶文化研究会茶业品牌建设专业委员会和浙江永续农业品牌研究院等机构联合组建课题组,持续开展“2022中国茶叶区域公用品牌价值评估”(评估对象邀请不包含我国港澳台地区)。

1 数据分析

参与本次评估的中国茶叶区域公用品牌总数为128个。课题组依据“中国农产品区域公用品牌价值评估模型”(简称CARD模型),采用科学、系统、量化的方法,经过对品牌持有单位调查、消费者评价调查、专家意见咨询、海量数据分析,最终完成了对126个品牌的有效评估。有效评估品牌数量比2021年增加了18个。

本次获得有效评估的126个茶叶区域公用品牌,地域范围覆盖全国四大茶区16个省(市、自治区)。其中69个品牌来自江南产区,其次是西南产区26个品牌,华南产区18个,江北产区13个。浙江、福建和安徽3省的茶叶区域公用品牌数量位列前三甲,分别为20个、16个和13个,占15.87%、12.70%和10.32%。有效评估品牌数量在10个以上的省份还有湖北、四川和湖南3省;广东、广西分别仅有1个区域公用品牌获得有效评估。

按照品类进行比较,获得有效评估的126个茶叶区域公用品牌中,产品涵盖多种茶类的品牌有46个,其中37个以绿茶为主,3个形成了一绿一红的产品格局;产品仅单一茶类的,绿茶44个,红茶14个,乌龙茶6个,黑茶8个,黄茶3个,白茶2个;另外还有3个茉莉花茶、苦丁茶等其他品类的茶叶区域公用品牌。

数据可见,本次有效评估品牌中,产品涵盖多种茶类的品牌数量及比重创历史新高,其中由绿茶延伸出其它茶类的品牌居多,反映出我国茶产业普遍存在着绿改红、绿改白、单一品类改综合品类等产品结构调整变化;单一绿茶类品牌的比重虽依然超过其它茶类,占比达34.92%,但比较2021年(55.56%)和2020年(71.42%)均有所下降。可见,综合生产、加工多种茶类的发展模式在悄然形成。

根据CARD模型,品牌价值=品牌收益×品牌忠诚度因子×品牌强度乘数。本文将根据CARD模型中各项指标,对本次获得有效评估的126个茶叶区域公用品牌进行数据分析。

1.1 品牌价值:近3年整体发展态势良好,增速放缓

品牌价值是品牌建设成效的综合体现。此次获得有效评估的126个茶叶区域公用品牌的品牌总价值2916.93亿元,平均品牌价值为23.15亿元,品牌最高值为79.05亿元。

比较近3年评估数据,2020年平均品牌价值与增长率分别为20.09亿元和13.29%,2021年分别为22.18亿元和10.39%,2022年分别为23.15亿元和4.37%。可见,近3年来,有效评估品牌的平均品牌价值在持续增长,但增长幅度逐年下降,表明近3年我国茶叶区域公用品牌的平均品牌价值升维速度在减慢。

按照品牌价值大小区间分布可见,此次评估中,品牌价值高于50亿元的品牌为7个(较2021年增加了2个),占比5.56%,其中品牌价值最高的依然是西湖龙井,为79.05亿元(2021年为74.03亿元),其余分别是普洱茶(78.06亿元)、信阳毛尖(75.72亿元)、潇湘茶(68.42亿元)、福鼎白茶(52.22亿元)、洞庭山碧螺春(50.99亿元)和大佛龙井(50.04亿元)。品牌价值处于20亿-50亿元的品牌数量最多,达到了56个,占44.44%;品牌价值处在10亿-20亿元之间的茶叶区域公用品牌占26.19%;品牌价值在10亿元以下的有30个品牌,其中,有1个品牌的品牌价值不足1亿元(表1)。

表1 近3年有效评估茶叶区域公用品牌的价值 (BV) 区间及比例

年份 | BV<1 | 1≤BV<10 | 10≤BV<20 | 20≤BV<50 | BV≥50 | |||||

数量/个 | 比例/% | 数量/个 | 比例/% | 数量/个 | 比例/% | 数量/个 | 比例/% | 数量/个 | 比例/% | |

2020 | 0 | 0 | 25 | 25.51 | 28 | 31.63 | 39 | 39.80 | 3 | 3.06 |

2021 | 0 | 0 | 27 | 25.00 | 31 | 25.93 | 48 | 44.44 | 5 | 4.63 |

2022 | 1 | 0.79 | 29 | 23.02 | 33 | 26.19 | 56 | 44.44 | 7 | 5.56 |

由表1可见,与2020、2021年相比,2022年有效评估品牌的品牌价值在20亿元以上的数量和比重在提升,1亿-20亿元的品牌数量虽有增加,但比重呈下降趋势。数据表明,中国茶叶区域公用品牌整体的价值在升维,在向头部品牌靠拢,区域公用品牌的品牌集群体现出越来越整齐、向上的发展风貌。

表2 各省份有效评估品牌的平均品牌价值和品牌总价值比较

省份 | 有效评估品牌数/个 | 品牌总价值/亿元 | 平均品牌价值/亿元 |

浙江 | 20 | 476.80 | 23.84 |

福建 | 16 | 404.16 | 25.26 |

安徽 | 13 | 306.77 | 23.60 |

湖北 | 12 | 222.26 | 18.52 |

四川 | 12 | 256.42 | 21.37 |

湖南 | 10 | 236.74 | 23.67 |

江西 | 9 | 181.62 | 20.18 |

贵州 | 8 | 198.89 | 24.86 |

山东 | 7 | 72.47 | 10.35 |

江苏 | 5 | 106.33 | 21.27 |

河南 | 3 | 101.90 | 33.97 |

陕西 | 3 | 88.52 | 29.51 |

云南 | 3 | 154.95 | 51.65 |

重庆 | 3 | 34.28 | 11.43 |

广东 | 1 | 37.18 | 37.18 |

广西 | 1 | 37.64 | 37.64 |

由于广西壮族自治区与广东两地均仅有 1 个 品牌,平均品牌价值和品牌总价值相等,不具比较性。因此,比较本次有效评估品牌所属省份(表 2) 可见,浙江、福建、安徽等3省的品牌总价值位列前三甲,分别为476.80亿元、404.16亿元和306.77亿元,但由于有效评估的品牌数量多,且品牌价值高低较为悬殊,因此,其平均品牌价值则分别23.84亿元、25.26亿元和23.60亿元。从平均品牌价值来看,云南、河南、陕西等3省分别以51.65亿元、33.97亿元和29.51亿元位列前三。相对而言,山东省、重庆市的茶叶区域公用品牌的平均品牌价值较弱,分别为10.35亿元和11.43亿元。

以上各项数据可见,近3年,尽管受到新冠肺炎疫情的影响,品牌价值增长速度有所放缓,但我国茶叶区域公用品牌仍然整体向好,品牌价值依然在逐步提升,且多数茶叶主产省份的茶叶区域公用品牌的平均品牌价值达20亿元以上。这表明,我国的茶叶区域公用品牌建设成效良好,扛住了疫情影响,并获得了一定的增长率和可见的成长性。

1.2 品牌收益:江浙地区有效评估品牌溢价能力强

品牌收益指的是在剔除生产环节的劳动收益,结合市场交换完成的最终零售价格,并充分考虑茶叶产品在再生产环节中的诸多不可控因素后,以连续3年的数据统计得出的由品牌本身带来的收益,其计算公式为:品牌收益=年销量×(品牌零售均价-原料收购价)×(1-产品经营费率)。

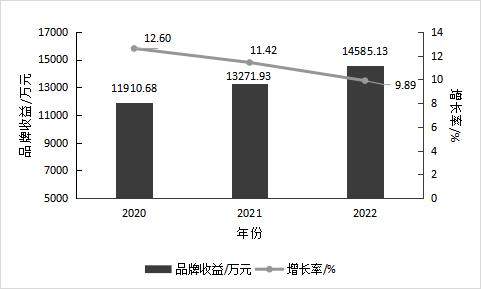

本次获得有效评估的126个茶叶区域公用品牌,其平均品牌收益为14585.13万元,品牌收益最高值达到了67417.30万元。与2021年度相比,平均品牌收益增加1313.20万元,提升了9.89%,但对比2021年的平均品牌收益增长率,增幅下降了1.53个百分点。据图1可见,近3年,获得有效评估的茶叶区域公用品牌的平均品牌收益逐年递增,但增长率逐年下降,与平均品牌价值及其增长趋势相吻合。

图 1 近3年有效评估品牌的平均品牌收益及增长率

单位销量品牌收益是每千克茶叶品牌溢价能力的直观体现。本次评估中,平均单位销量品牌收益为88.54元/Kg,较2021年度仅增加了2.01元/Kg,涨幅2.32%,增幅下降9.10个百分点。可见,单位品牌收益在上升,但增幅在下降。

表3 各省有效评估品牌的平均品牌收益及平均单位销量品牌收益比较

省份 | 平均品牌收益/万元 | 平均单位销量品牌收益/(元/Kg) |

云南 | 29608.09 | 2.47 |

广西 | 27002.40 | 12.24 |

广东 | 20705.43 | 16.97 |

河南 | 20489.03 | 41.93 |

陕西 | 19325.19 | 21.41 |

福建 | 17680.33 | 22.70 |

贵州 | 16797.60 | 41.25 |

浙江 | 14625.07 | 179.31 |

安徽 | 14214.73 | 53.46 |

湖南 | 13949.77 | 22.03 |

四川 | 13390.40 | 34.65 |

江苏 | 13015.41 | 796.05 |

江西 | 12310.23 | 64.71 |

湖北 | 11709.63 | 21.64 |

山东 | 7106.85 | 43.34 |

重庆 | 6959.04 | 64.25 |

按省份比较(表3),云南、广西、广东和河南等4省有效评估品牌的平均品牌收益位于前列,均达2亿元以上;山东省和重庆市有效评估品牌的平均品牌收益分别为7106.85万元和6959.04万元,是有效评估的16个产茶省份中平均品牌收益最低的2个区域。从平均单位销量品牌收益来看,江苏省以平均796.05元/Kg的单位销量品牌收益高居榜首,表现出强劲的品牌溢价能力;其次是浙江,平均单位销量品牌收益为179.31元/Kg。除江苏、浙江2省以外,其余产茶省份的平均单位销量品牌收益均在百元以下。其中,云南省有效评估品牌的平均单位销量品牌收益仅2.47元/Kg,广西和广东分别为12.24元/Kg和16.97元/Kg,与其较高的平均品牌收益形成明显反差。可见,这3个省的有效评估品牌更多的是以“薄利多销”形式,成就整体品牌收益,但单位品牌溢价不高。

表4是本次126个有效评估品牌中品牌收益排在前10位的品牌。其中来自浙江的品牌占3个,福建、河南、云南、湖南、江苏、陕西和贵州等7省的品牌各占1个。福鼎白茶、西湖龙井和信阳毛尖3个品牌分列品牌收益前三甲,其余7个茶叶区域公用品牌的品牌收益也均在2亿元以上。但比较这10个茶叶区域公用品牌的单位销量品牌收益,品牌溢价能力各不相同,最高为洞庭山碧螺春(2326.45元/Kg),最低为普洱茶(2.58元/Kg),跨度巨大。

表4 品牌收益前10位品牌

省份 | 品牌名称 | 品牌收益/万元 |

福建 | 福鼎白茶 | 67417.30 |

浙江 | 西湖龙井 | 51522.87 |

河南 | 信阳毛尖 | 42800.74 |

云南 | 普洱茶 | 42783.63 |

湖南 | 潇湘茶 | 38329.67 |

浙江 | 大佛龙井 | 30949.19 |

江苏 | 洞庭山碧螺春 | 29300.28 |

浙江 | 安吉白茶 | 28571.84 |

陕西 | 汉中仙毫 | 28567.22 |

贵州 | 都匀毛尖 | 27719.37 |

按照单位销量品牌收益排序,10个茶叶区域公用品牌中,仅浙江、江苏两省的茶叶区域公用品牌便占据了7席,另有2个品牌来自江西省,1个品牌来自贵州省。洞庭山碧螺春、镇江金山翠芽、西湖龙井分别以2326.45元/Kg、1220.23元/Kg和1075.00元/Kg分列前三甲;其余7个品牌的单位销量品牌收益从167.45元/Kg到999.17元/Kg不等(表5)。同时,该10个茶叶区域公用品牌的品牌收益最高的达51522.87万元,最低为1344.62万元,跨度同样很大。

表 5 单位销量品牌收益前10位品牌

省份 | 品牌名称 | 单位销量品牌收益/(元/Kg) |

江苏 | 洞庭山碧螺春 | 2326.45 |

江苏 | 镇江金山翠芽 | 1220.23 |

浙江 | 西湖龙井 | 1075.00 |

浙江 | 武阳春雨 | 999.17 |

浙江 | 缙云黄茶 | 704.01 |

江西 | 三清山白茶 | 299.82 |

贵州 | 正安白茶 | 259.77 |

江西 | 资溪白茶 | 192.15 |

江苏 | 仪征绿杨春茶 | 182.67 |

江苏 | 金坛雀舌 | 167.45 |

以上数据可见,江苏、浙江两省的茶叶区域公用品牌在品牌溢价能力上显著高于其它省份的品牌。数据同时表明,如西湖龙井、洞庭山碧螺春这样的品牌收益与单位销量品牌收益同时表现强势的品牌,凤毛麟角。

1.3 品牌忠诚度因子:部分品牌市场价格不稳定现象加剧

品牌忠诚度因子是指消费者对品牌的认可及忠诚程度。该因子侧重于测算价格波动对消费者品牌忠诚的影响。在CARD模型中,品牌忠诚度因子=(过去3年平均售价-销售价格标准差)/过去3年平均售价。

本次有效评估的126个茶叶区域公用品牌,平均品牌忠诚度因子为0.876,创下近3年评估平均品牌忠诚度因子最低水平(2021年平均值为0.902,2020年平均值为0.898)。可见,2021年,我国茶叶平均市场零售价格体系存在着较为明显的波动现象。

根据品牌忠诚度因子大小进行划分,如表6所示,2022年,品牌忠诚度因子在0.95以上的品牌共计21个,占16.66%,品牌数量和比重均低于2020年(26个,26.53%)和2021年水平(35个,32.40%);品牌忠诚度因子在0.90-0.95之间的品牌数量为44个,占有效评估品牌数量的34.92%,较2021年评估结果增加了8.99个百分点;品牌忠诚度因子在0.80-0.90之间的品牌共计43个,占比34.13%,与上一年度基本持平;品牌忠诚度因子在0.80以下的品牌共计18个,占14.29%,较2021年翻了近1番。

表6 近3年有效评估的茶叶区域公用品牌的品牌忠诚度因子区间分布变化比较

年份 | BL<0.80 | 0.80≤BL<0.90 | 0.90≤BL<0.95 | 0.95≤BL<0.98 | BL≥0.98 | |||||

数量/个 | 比例/% | 数量/个 | 比例/% | 数量/个 | 比例/% | 数量/个 | 比例/% | 数量/个 | 比例/% | |

2020 | 11 | 11.23 | 29 | 29.59 | 32 | 32.65 | 19 | 19.39 | 7 | 7.14 |

2021 | 8 | 7.41 | 37 | 34.26 | 28 | 25.93 | 29 | 26.85 | 6 | 5.55 |

2022 | 18 | 14.29 | 43 | 34.13 | 44 | 34.92 | 17 | 13.49 | 4 | 3.17 |

2022年平均品牌忠诚度因子较往年低的原因主要在于,高品牌忠诚度因子品牌减少、低品牌忠诚度因子品牌增加。近3年市场零售价格体系具有高稳定性的品牌在减少,而价格体系存在波动、呈现不稳定性的品牌数量在增加。

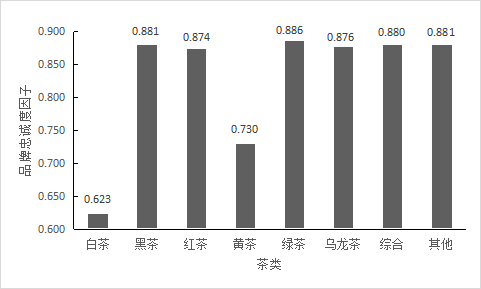

比较不同品类茶叶区域公用品牌的平均品牌忠诚度因子(图2),白茶类和黄茶类有效评估品牌的平均品牌忠诚度因子分别为0.623和0.730,在所有品类中表现较低;黑茶、红茶、绿茶、乌龙茶类,以及含多种茶类产品的品牌和其他类品牌的平均品牌忠诚度因子均在0.87至0.89之间,表现较为均衡。

图2 各品类有效评估品牌的平均品牌忠诚度因子比较

可见,白茶类和黄茶类有效评估品牌近3年的市场价格体系存在较为显著的不稳定性。其中,品牌忠诚度因子最低的是福鼎白茶,仅为0.403。

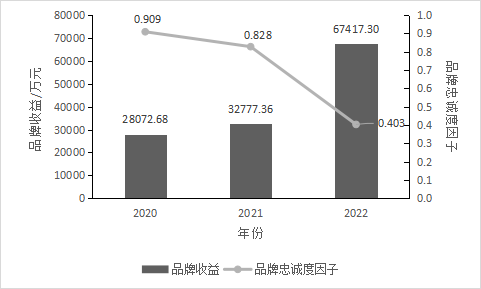

市场价格的大涨或大跌,可能会导致品牌忠诚度因子下降。福鼎白茶品牌忠诚度因子不高的原因,主要是近年来福鼎白茶的价格在不断走高,资本市场对福鼎白茶也出现了热衷与追捧。产品价格的大幅提升一般意味着品牌收益的提升,但同时也会导致品牌忠诚度因子的下降。比较福鼎白茶近3年的品牌收益和品牌忠诚度因子(图3),2020年,福鼎白茶品牌收益28072.68万元,品牌忠诚度因子0.909,;2021年,福鼎白茶的品牌收益和品牌忠诚度因子分别为32777.36万元和0.828,品牌收益增长而品牌忠诚度因子下降;到2022年,福鼎白茶品牌收益翻了1番,达到了67417.30万元,而品牌忠诚度因子跌到0.403。尽管品牌收益翻番,但由于品牌忠诚度因子的下降,福鼎白茶的品牌价值较上一年度基本持平,仅增加了0.13%。

图3 近3年福鼎白茶品牌的品牌收益与品牌忠诚度因子

数据表明,通过短期内大幅提价,能一定程度提高品牌溢价,获得高收益。但需警惕由此所带来的品牌忠诚度问题,可能会增加茶农未来收益的不确定性。未来是否能够继续保持在一个较高水平的价格体系,是品牌能否持续收益的关键之一。这需要以一套科学的、系统的品牌发展战略引领,并处理好品牌收益与品牌忠诚度因子之间的关系平衡,以期持续稳步发展,不影响品牌价值的有效升维。

1.4 品牌强度:品牌发展后劲与品牌传播问题仍有待破解

品牌强度及其乘数是由一组能够表现品牌稳定性和持续性的因子所构成。茶叶区域公用品牌的品牌强度具体考察品牌带动力、品牌资源力、品牌经营力、品牌传播力和品牌发展力等5个二级指标,是对品牌强度高低的量化呈现,体现品牌未来持续收益能力、抗风险能力和竞争能力的大小。

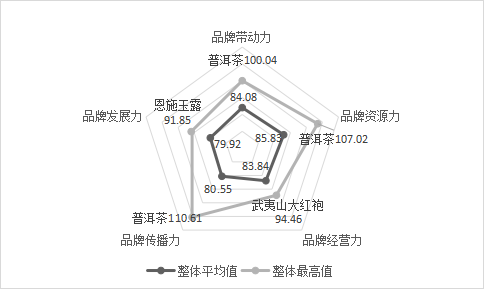

根据数据统计,本次有效评估品牌的平均品牌强度乘数为18.14,较2021年略有提升(2021年平均值为18.13)。其中,品牌强度乘数最高的依然是普洱茶,为20.00,但与2021年度(20.10)相比,略有下降。具体分析品牌强度“五力”(图4),126个品牌的平均品牌带动力、品牌资源力、品牌经营力、品牌传播力和品牌发展力分别为84.08、85.83、83.84、80.55和79.92,相对而言,我国茶叶区域公用品牌的品牌强度都没有达到高水平,且品牌发展力、品牌传播力表现较为薄弱。

图4 品牌强度“五力”的平均值、最高值

在126个茶叶区域公用品牌中,品牌带动力、品牌资源力、品牌经营力、品牌传播力和品牌发展力最高值分别为100.04(普洱茶)、107.02(普洱茶)、94.96(武夷山大红袍)、110.61(普洱茶)和91.85(恩施玉露)。

横向比较,品牌传播力平均值与最高值之间的差距最大,跨度高达30.06;其次是品牌资源力,跨度为21.19。可见我国茶叶区域公用品牌,在品牌知名度、认知度和好感度上存在较大差异,不同品牌之间的资源禀赋差异也较为明显。

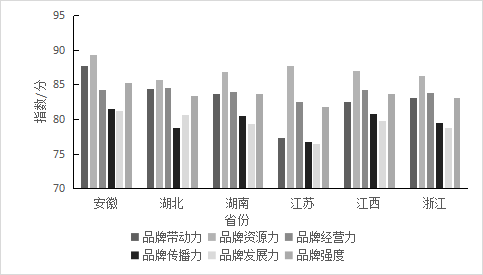

比较四大产区的茶叶区域公用品牌平均品牌强度“五力”。如图5所示,江南产区六大茶叶省份,安徽、湖北、湖南、江苏、江西和浙江的茶叶区域公用品牌平均品牌强度分别为85.26、83.33、83.68、81.80、83.74和83.09,各省间平均品牌强度较为接近。同时,值得注意的是,江南产区六大省份有效评估品牌的品牌“五力”中平均品牌资源力均为本省最佳,其中平均值最高的是安徽(89.30),其余依次是江苏(87.79)、江西(86.97)、湖南(86.89)、浙江(86.22)和湖北(85.68);除湖北外,其余5省的平均品牌发展力均为本省平均品牌强度“五力”最低。在江南6省中,平均品牌带动力、品牌经营力、品牌传播力和品牌发展力表现最佳的分别为安徽、湖北、安徽、安徽。安徽省除平均品牌经营力略低于湖北省以外,其余“四力”均为江南6省中第一,而江苏省有效评估品牌除平均品牌资源力之外,其余“四力”均排在江南6省的末位。

图5 江南产区各省品牌强度“五力”平均值

可见,在江南6省中,安徽省茶叶区域公用品牌在品牌强度上具有相对优势,江苏省茶叶区域公用品牌虽然具有较为深厚的资源禀赋和文化内涵,但在区域带动、经营管理、传播推广和持续性发展等方面的表现不显著。

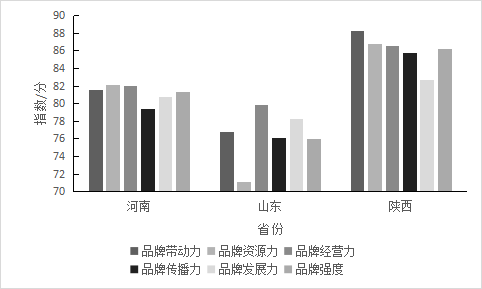

比较江北产区的河南、山东、陕西等3省的茶叶区域公用品牌数据(图6),3省平均品牌强度得分分别为81.37、75.98和86.23,差距较为明显。河南省有效评估品牌的平均品牌强度“五力”相对较为均衡,其中平均品牌资源力82.15,略高于其余“四力”;山东省有效评估品牌的平均品牌经营力为79.81,是其最具优势的一项,而平均品牌资源力仅71.08;陕西省有效评估品牌的平均品牌强度“五力”整体高于河南和山东两省,其中,表现最优的是品牌带动力方面,平均值达到了88.20。

图6 江北产区各省品牌强度“五力”平均值

数据可见,江北3省的有效评估品牌具有较大的差异。陕西省有效评估品牌的未来持续收益能力、抗风险能力等均较强;山东省作为“南茶北引”的主要阵地,其环境资源以及在茶文化、茶历史资源方面相对欠缺,品牌资源力处于相对弱势,同时,在品牌带动力、品牌传播力和品牌发展力等方面也有待加强。

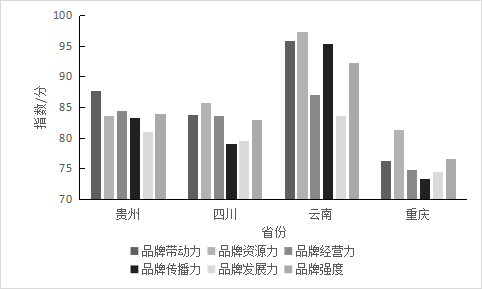

图7 西南产区各省(市)的品牌强度“五力”平均值

比较西南产区贵州、四川、云南和重庆4省(市),云南省有效评估品牌的平均品牌强度为92.34,远高于其余3省(市);贵州和四川两省有效评估品牌的平均品牌强度较为接近,分别为83.96和83.00;重庆市有效评估品牌的平均品牌强度仅为76.63,在西南4省(市)中表现最弱。进一步比较平均品牌强度“五力”,如图7可见,贵州省有效评估品牌的平均品牌带动力较强,为87.76,平均品牌发展力相对较低,为81.04,但较四川、重庆有效评估品牌的平均品牌发展力高。四川省有效评估品牌的平均品牌资源力相对较高,为85.77,表现相对较弱的是平均品牌传播力,仅79.10;云南省有效评估品牌的资源禀赋深厚,平均品牌资源力高达97.28。相对而言,云南省可在品牌持续性发展上再行突破,目前平均品牌发展力为83.65。重庆市有效评估品牌在平均品牌强度“五力”上均较其余3省低,除平均品牌资源力达到81.39外,其余“四力”均不足80,其中,平均品牌传播力仅73.35,可见其品牌传播工作成效欠佳。

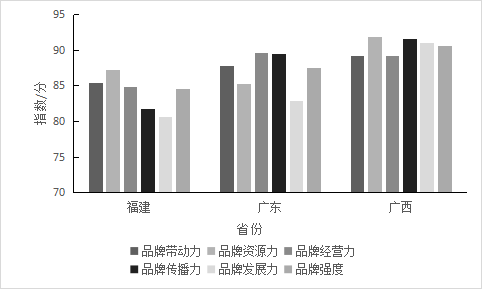

处于华南产区的福建、广东和广西3地,由于广东、广西两地均仅有1个品牌获得有效评估,因此,平均品牌强度及平均品牌强度“五力”数据可比性小,重点比较福建省相关数据。如图8所示,福建省有效评估品牌的平均品牌强度84.54,平均品牌强度“五力”相对较为均衡,均在80以上,其中较高的是平均品牌资源力(87.18),较低的是平均品牌发展力(80.56)。

图8 华南产区各省(区)的品牌强度“五力”平均值

通过分析各省(市、区)的平均品牌强度及平均品牌强度“五力”可见,多数省(市、自治区)有效评估品牌在品牌传播力和品牌发展力上优势不足。

品牌传播力由品牌知名度、认知度和好感度所构成,这与品牌的传播推广工作成效有直接关系。经统计,126个茶叶区域公用品牌中,61个品牌曾在央视投放广告(多为5s标版,短期投放),54个品牌在高铁投放广告,83个品牌曾上央视节目传播,开展一类及以上的央视/高铁广告或央视节目的品牌合计97个,占总品牌数量的76.98%。另据数据统计,126个茶叶区域公用品牌2020-2022年的平均品牌宣传与推广投入经费依次为3555.56万元、3947.38万元、和4990.72万元,呈现逐年上升态势。可见,我国茶叶区域公用品牌对品牌传播工作的重视程度在不断增加,品牌传播投入力度也在加强。

表7 各省有效评估品牌的平均品牌传播力及平均品牌宣传与推广投入金额

省份 | 平均品牌宣传与推广投入/万元 | 平均品牌传播力 |

四川 | 9702.39 | 79.10 |

陕西 | 8920.00 | 85.74 |

云南 | 8049.00 | 95.33 |

广东 | 6383.33 | 89.43 |

安徽 | 5581.79 | 81.46 |

广西 | 5436.67 | 91.58 |

江西 | 4448.07 | 80.77 |

贵州 | 4327.08 | 83.32 |

河南 | 3900.00 | 79.42 |

福建 | 2802.15 | 81.74 |

湖北 | 2732.92 | 78.79 |

江苏 | 2586.80 | 76.75 |

湖南 | 2086.30 | 80.56 |

浙江 | 1474.77 | 79.51 |

山东 | 1463.95 | 76.06 |

重庆 | 1251.11 | 73.35 |

比较各省(市、区)茶叶区域公用品牌近3年的平均品牌宣传与推广投入经费(表7),四川省有效评估品牌近3年的平均投入为9702.39万元,在16个省的有效评估品牌中经费投入最大;其次是陕西(8920.00万元)和云南(8049.00万元);重庆、山东和浙江3地的有效评估品牌近3年的平均传播宣传与推广投入经费相对不高,分别为1251.11万元、1463.95万元和1474.77万元。理论上,品牌传播与推广投入的高低与品牌传播力呈现正相关关系。平均品牌传播与推广投入经费大的省份,其平均品牌传播力并不高。如四川省,平均投入经费最大,但平均品牌传播力不到80,远低于云南省有效评估品牌的平均水平。数据说明,重视品牌传播,除了要保障经费投入以外,更要注重对品牌传播成效的把控,制定相应科学的、精准的品牌传播策略,打出系统传播组合拳,才能有效提高品牌传播力。

品牌发展力由品牌保护、市场覆盖、生产趋势和营销趋势4项内容所构成。地理标志、商标等知识产权保护是品牌保护的基础,品种、技术研发等从科技赋能角度对品牌持续性发展保驾护航。生产趋势主要考察规模发展趋势,市场覆盖和营销趋势则从渠道拓展、销售提升、营销创新等方面考察品牌未来发展空间。

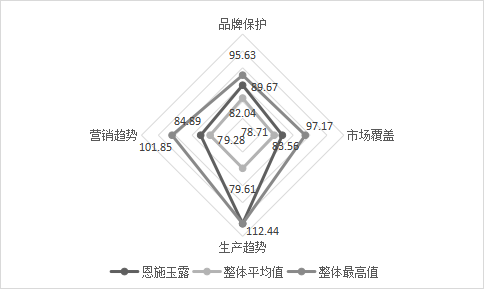

图9 恩施玉露品牌发展力三级指标

本次评估数据显示,我国茶叶区域公用品牌的品牌发展力普遍不高,其主要原因是生产趋势与市场覆盖、营销趋势之间的博弈。如恩施玉露,品牌发展力91.85,是本次评估品牌中品牌发展力最高的品牌,但其在品牌保护、市场覆盖和营销趋势上的得分分别为89.67、83.56和84.89,仅仅略高于整体品牌的平均水平,与最高值相比存在不同程度的差距;而恩施玉露的生产趋势得分高达112.44,位列本次评估品牌榜首(图9)。主要原因在于,2021年,恩施玉露的茶叶生产范围从恩施市(县级市)调整扩大到了恩施州,导致生产规模获得了快速增长,从而在生产趋势上有较大提高,获得了较高的品牌发展力数值反映。但是,虽然借助了规模扩张获得了较高品牌发展力,如果今后不能够补足品牌保护、市场覆盖、营销趋势等板块,恩施玉露品牌的未来发展力,也是难以高位持续的。

一般而言,处在产业发展初期的品牌,在生产趋势上具有相对优势,其优势会在品牌发展力上得到一定的反映。如浙江的建德苞茶,其生产趋势得分93.86;而对于规模已达上限的品牌,生产趋势得分相对较低,如西湖龙井的生产趋势得分仅71.45。

2 现象与趋势

2.1 品牌保护升级,保障品牌发展

根据前述数据分析中对品牌强度“五力”的比较可见,品牌发展力略显弱势。现实中,各地对品牌能否获得持续性发展的重视程度在不断提高。品牌保护是品牌持续性发展的基本保障。福建、湖北曾相继出台促进茶产业发展的保护条例,从立法层面保护当地茶产业有序发展。去年,杭州市出台了《杭州市西湖龙井茶保护管理条例》,并于今年3月1日正式施行。该《条例》从种质资源保护、品质提升、市场监督管理、文化传承、法律责任等方面,作出了明确规定,使得对于西湖龙井这一茶叶区域公用品牌的保护提升到了法律层面。为了提高西湖龙井茶的司法保护效能,在《条例》基础上,杭州市还成立了“西湖龙井茶保护特设共享法庭”,品牌保护手段不断升级。

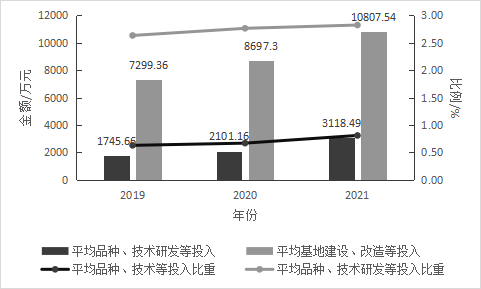

除此以外,我国的茶叶区域公用品牌在基地建设与改造、品种研发等方面也加大了投入,保障品牌持续发展。据统计,本次有效评估的126个茶叶区域公用品牌,2019年,平均在基地建设、改造上的经费投入为7299.36万元,平均品种、技术研发投入为1745.66万元,分别占当年茶叶销售额的2.63%和0.63%;2020年,平均基建、改造投入和平均品种、技术研发投入分别为8697.30万元和2101.16万元,占当年销售额的比重分别提升至2.76%和0.67%;2021年,平均基地建设、改造投入达到了10807.54万元,平均品种、技术研发投入达3118.49万元,分别占比2.82%和0.81%(图10)。数据清晰可见,126 个茶叶区域公用品牌,在基地建设、改造与品种、技术研发方面的投入,无论是具体金额还是与当年度销售额的比重,均有不同程度的提升。

由此可见,茶叶区域公用品牌在茶树品种研发及茶叶基地建设上的重视程度逐年增强,此举有利于提高茶叶生产质量与产品独特性,促进茶叶品牌由“以量取胜”向“以质取胜”转化,推动了“品种、品质、品牌、标准化生产”的新“三品一标”的应用进程,也为未来的品牌发展提供了新生的产业潜力。

图10 有效评估品牌近3年的平均基地建设、改造,品种、技术研发投入及占比

2.2 数字化支撑,持续赋能品牌

随着科技的进步与发展,数字化与科技化也逐渐深入到茶叶生产、流通的各个环节。数字化不仅体现在茶园里,也在流通、销售环节提供便利。数字科技赋能,带来茶产业的标准化与科学化,让茶产业迸发新的生机。

本次评估中,共计有38个有效评估品牌已建或正在建设品牌数字化管理系统,占总体有效评估品牌数量的30.16%。如西湖龙井,于2020年开始创建数字化管理系统,以数字化手段,对茶企、茶农实现茶叶产销的在线管理。今春伊始,杭州市又启动西湖龙井茶全生命周期数字化应用项目的建设,全面改造西湖龙井茶产业链,用数字化贯穿西湖龙井全生命周期的管理运营,链接生产端与消费端,赋能西湖龙井生产、加工、储运、销售等环节。福鼎白茶区域公用品牌,实施了品牌数字化管理,在其“福鼎白茶交易大数据”数字平台上,茶产量、茶交易、茶价格、地理标志防伪追溯等,从田田间地头到销售的整体一条链,极大地方便了协会的管理。

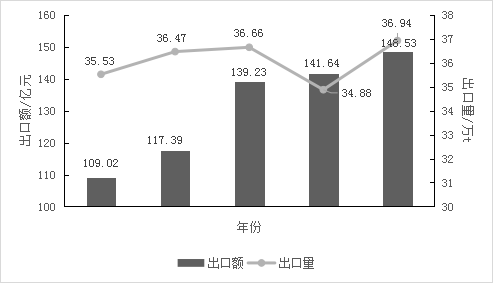

2.3 逆势突围,出口量价齐增

新冠疫情爆发对国际贸易带来了相当程度的负面影响。据中国海关相关数据统计(图11),2017年,我国茶叶出口总量35.53万t,出口总额109.02亿元;疫情爆发后,2020年,我国茶叶出口总量受到影响,下降至34.88万t,但出口总额不降反升为141.64亿元;2021年,我国茶叶出口总量36.94万t,出口量水平恢复到了疫情爆发之前并略有提升,出口总额达到了148.53亿元。

图11 近5年全国茶叶出口额和出口量

数据可见,2020年和2021年的出口额增长幅度较此前同比下降,但与2017年相比,2021年,我国茶叶出口量和出口额分别增长了3.97%和36.24%,达到了量价齐增。

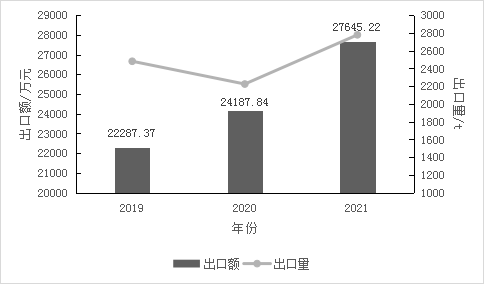

比较本次有效评估的126个茶叶区域公用品牌,有86个品牌涉及茶叶出口,占整体有效评估品牌数量的68.25%。该86个茶叶区域公用品牌近3年的平均出口量、出口额如图12所示,2019年,平均出口量2480.53t,出口额22287.37万元;2020年,受疫情影响,平均出口量下降至2223.93t,平均出口额为24187.84万元;2021年,平均出口量升至2778.15t,平均出口额达到了27645.22万元,与中国海关数据趋势基本吻合。

可见,尽管这两年来受到新冠疫情的冲击,我国茶叶生产难度加大、成本提高、茶叶出口增长速度有所减缓,但我国茶叶出口的势头仍稳中有升,并达到了量价齐增。

图12 有效评估的出口品牌近3年的平均出口额和出口量

2.4 国际销售,品牌溢价待提升

根据本次评估数据统计,2019年,86个出口品牌的平均出口额占当年平均销售总额的8.03%,而平均出口量比重为13.84%;2020年,平均出口额和平均出口量比重分别下降至7.69%和11.07%;2021年,平均出口量比重回升至12.29%,但平均出口额比重下降到了7.22%。数据说明,同样的销售量,在国际市场上的销售回报并未同比增长,甚至有所下降。

进一步比较出口品牌与不出口品牌的平均品牌收益和平均单位销量品牌收益,出口品牌的平均品牌收益为16617.67万元,是不出口品牌平均值 (10 215.16万元)的1.63倍;而出口品牌平均单位销量品牌收益68.01元/Kg,仅为不出口品牌平均值(132.66元/kg)的一半左右。

综合以上数据可见,涉及国际贸易的茶叶区域公用品牌多为规模较大的品牌,但出口业务更多的是解决茶叶销量的问题,其品牌溢价较低。尽管国际市场的茶叶需求总量并未大幅减少,但对于我国茶叶品牌而言,众多因素阻挡了进军国际市场的脚步。今年1月,“中国茶叶进出口供求信息采集平台”上线,建立茶叶出口供应信息常态化沟通机制,链接国际市场,助力茶叶出口。未来,需更多关注中国茶叶品牌出口的各种障碍及沟通命题,以进一步提升中国茶在海外市场销售的市场占比与品牌溢价。

2.5 电商销售,开辟营销新局面

茶叶电子商务已不是新鲜事,从传统电商到直播电商,都不乏茶叶的身影。据《2022抖音电商茶行业洞察报告》统计,2021年,抖音电商茶行业交易规模在3月至12月的同比增幅达到了891%。可见,茶叶电子商务发展势头迅猛。

本次有效评估的126个茶叶区域公用品牌,有118个品牌已涉及电子商务,占93.65%。2019年,有效评估品牌的平均国内电商销售额47650.40万元,平均国内电商销售量2757.97t;2020年,平均国内电商销售额和销售量分别提高至62080.57万元和3147.09t,涨幅达30.28%和14.11%;2021年,平均国内电商销售额和销售量分别达到了83438.26万元和3745.26t,涨幅分别为34.40%和19.01%。

比较近3年我国茶叶区域公用品牌的平均国内电商销售额、销售量比重,2019年,平均国内电商销售额比重为17.17%,平均国内电商销售量比重15.39%;2020年,平均国内电商销售额比重19.73%,较上年度提升了2.56个百分点,而平均国内电商销售量比重15.67%,仅较上年度提升了0.28个百分点;到2021年,平均国内电商销售额比重提升至21.79%,较上年度增加了2.06个百分点,平均国内电商销售量比重16.57%,较上年度增加0.90个百分点。

以上数据表明,我国茶叶区域公用品牌通过国内电子商务交易呈现了“量价齐升”的新局面。

本次评估的126个茶叶区域公用品牌中,国内电商销售量占比20%以上的品牌共计41个,占总体品牌数量的32.53%。以电商销量占比20%为标准,比较平均品牌收益和平均单位销量品牌收益,电商销量占比20%以上的品牌,平均品牌收益为16733.43万元,平均单位销量品牌收益为144.59元/kg;电商销量占比20%以下的品牌,平均品牌收益为13548.88万元,平均单位销量品牌收益61.50元/kg。

数据反映,将电商平台作为重要销售渠道之一的品牌,其品牌综合溢价高,品牌溢价能力强。数据也从侧面反映,疫情之下,电商平台能为品牌创造更多价值,同时也为塑造品牌形象、提升品牌声誉提供了重要平台。

2.6 茶产业发展,带动共同富裕

作为我国重要的特色农业产业,茶产业在脱贫攻坚、乡村振兴、共同富裕中具有非常重要的价值。本次评估的126个茶叶区域公用品牌,2019年,平均从业人数297377.60人,2020年平均带动301719.92人就业,2021年平均从业人数达到了310199.24人。3年间,平均从业人数增幅达4.31%。茶产业的振兴发展极大地带动了当地就业,为更多人提供了就业岗位,在乡村振兴、共同富裕中发挥着重要的作用。

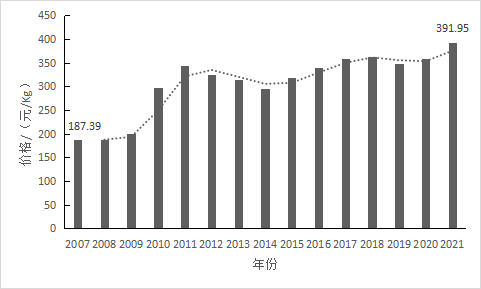

比较自2010年至今评估中统计的15年毛茶收购价 (图 13),2007年,我国茶叶区域公用品牌的平均毛茶收购价格为187.39元/Kg;2021年,平均毛茶收购价上升至391.95元/Kg,较14年前的平均收购价增长了109.16%,价格曲线整体呈现上升趋势。毛茶收购价,为茶叶加工企业从茶农手中收购毛茶的价格。毛茶收购价的增长,可从侧面反映出茶农收入的增长趋势,使产业兴旺达到共同富裕具有了更大的可能性。数据反映,茶产业的蓬勃发展,使茶农的收入逐年增加,其生活质量有了更可靠的保障,茶叶区域公用品牌带动茶农增收的效果显著。

图13 15年来有效评估品牌的平均毛茶收购价格

本次评价中茶叶区域公用品牌的品牌收益位于第一的福鼎白茶,将茶产业作为乡村振兴和精准脱贫的战略性产业。目前,福鼎白茶种植面积达2万hm2,,产量达2.6万t,综合产值达137.26亿元,提供茶叶岗位10万余个,有效带动38万涉茶人员增收致富。在福鼎白茶交易大数据平台,每隔1h更新茶青交易量和交易额统计。据13轮品牌价值评估数据统计,2007年,福鼎白茶平均毛茶收购价仅22元/Kg;2021年,平均收购达到了230元/Kg,增长了近10倍。可见,通过15年的品牌管理经营,福鼎白茶区域公用品牌成为了名副其实的富民产业品牌,为区域经济发展、区域百姓共同富裕作出了巨大贡献,表现了一个区域公用品牌的共建、共享、共富价值。

3 结语

通过13年的中国茶叶区域公用品牌价值评估研究,课题组见证了我国茶叶区域公用品牌的建设与发展,提出了多项针对性建议,部分建议依然适用于当下产业现状。一个品牌从创建到成长,每一个环节都面临诸多挑战,环环相扣,品牌价值就在这漫长的过程中获得逐步累积、成长壮大。针对本次评估的数据呈现及发现的突出问题,我们重点提出以下4点建议。

3.1立足“三茶统筹”,探索“三化互动”,打通从产业数字化到品牌数字化的链条

众所周知,“三茶统筹”指的是茶产业、茶科技、茶文化的统筹发展。而课题组提出的“三化互动”,是指“品牌化引领、数字化赋能、组织化创新”,强调在茶产业发展、茶科技赋能、茶文化体现附加价值的同时,以品牌为纲、品牌强茶,实现品牌化引领,融合茶文化、茶产品、茶产业、茶科技的力量,并应对数字化时代,实现数字化支撑,实现组织化创新,以“三化互动”,助推“三茶统筹”,实现共同富裕。

“品牌化引领”,以品牌强茶,壮大中国茶产业的品牌影响力,提升其市场好感度,提高其品牌溢价,这一建议已经得到了普遍认同。“数字化赋能”,要求茶叶区域公用品牌正确认识“数字化”,利用数字化手段,实现茶产品的高质量生产管理,茶品牌的高效管理,要呈现以品牌为核心的赋能体系。

目前,从物联网化发展到产业数字化,未来,应当探索从产业数字化走向品牌数字化,从而形成以品牌为核心的数字化闭环,更好地为品牌提供赋能价值。“组织化创新”是品牌化与数字化的主体保障。基于区域公用品牌的特殊性,大多数品牌的建设主体与责任重担仍压在政府一方,协会的力量未得到释放与有效发挥。随着现代化品牌竞争格局的加剧,仅依靠政府机构远远不够,探索构建“政府引导、协会主导、茶企主营、茶商协同、茶村联动、茶农共享、咨询/传播/媒介/服务等第三方专业社会机构参与”的创新型组织结构,让“三化”能够有效互动。

3.2持续、系统打造品牌,加强品牌保护,应对市场格局的新变化

中国茶叶区域公用品牌的发展与演变,大多遵循以行政区划为范围,以地理标志或历史名优茶为依托,形成“一县一业一品”的总体格局,如安吉白茶、洞庭山碧螺春等。随着品牌竞争越来越激烈,市场对品牌适度规模、品牌形象一致性等需求的发展,政府职能部门对规模化发展的理解等缘由,部分茶叶区域公用品牌的覆盖区域出现由小变大的情况。如蒙顶山茶、庐山云雾茶等,从原先的一个县(市、区)的地理标志证明商标生产范畴,扩大成为地市(州)范围内的生产范畴,实施市级层面的品牌管理;也有地市(州)直接整合各县(市、区)茶叶品牌形成一个全新的地市(州)茶叶区域公用品牌,如安康富硒茶、恩施硒茶等;龙井茶的打造模式,是将省内生产相同单一类型的茶叶整合成一个浙江省内跨区域的大品牌,形成含“西湖龙井”“大佛龙井”“越乡龙井”等子区域公用品牌在内的“龙井茶”品牌集群,以满足全国大市场的不同需求,形成不同区域的特色龙井茶。除以上3种主要方式之外,近年还出现了潇湘茶、天府龙芽等,通过整合资源,以省级协会在省一级层面整合授权相关茶叶企业,形成跨区域、多茶类的茶叶区域公用品牌,并以此代表该省茶产业,应对大市场的竞争。

从品牌战略是竞争战略而言,探索任何一种品牌打造模式都有其特定的因由、不同的价值,因此,以上无论哪种方式,都有其合理性。第一种,随着产业规模变化,形成更大范畴的品牌覆盖;第二种,在更高层面上,建立更大规模的品牌;第三种,基于资源匹配和市场互动关系,探索省域资源及母品牌、企业子品牌之间联动竞争,形成茶叶航母品牌。但是,这3种模式中,第一种品牌,需要以完善商标的法律保护与消费者权益保护为前提。否则,实际的品牌管理、授权适用范畴与商标保护范畴不一致,将导致法律风险与消费权益受损。第二种品牌,需要更强的品牌管理能力匹配,并保护好旗下子品牌(包括旗下区域公用子品牌、企业品牌等)的个性化发展,形成个性发展与共性互动的平衡关系。第三种,需要理顺省域新品牌与原有州、市、县、区的茶叶区域公用品牌之间的互动关系,双方形成自律模式与有效互动模式,形成产业基础利用、产业发展责任、品牌责权利关系、授权企业品牌的多方协同新关系,才能让品牌、产业、区域、企业、茶农、消费者的诸种权益得到科学、合理的保障,才能让品牌真正体现航母的功能。无论何种方式,均需要科学实现资源整合,有效应对各方、各层级市场,构建并优化自身内在品牌生态结构,打造品牌个性,创造品牌价值。

3.3根据品牌不同的生命周期,探索不同的发展重心

每一个茶叶区域公用品牌,都处于自己独特的品牌生命周期。不同的品牌生命周期,其品牌管理、品牌发展的重心不同。品牌刚刚诞生初期,其基地建设、品种培育、品质管控、适度规模、标准建立等是重心。但品牌处于成长阶段,除了前面的工作之外,还要保持高水平的发展力,在生产趋势基本定型的前提下,要通过完善的品牌保护机制、更大力度的市场建设和营销传播推广等,将发展重心从生产端转移到市场端,通过不断提升市场覆盖和营销趋势,从而提高品牌发展力。

3.4重视品牌声誉,确保制胜未来

品牌声誉,是消费者对一个品牌相对应的产品质量感知、好感评价,是品牌未来制胜的法宝。品牌价值评估是预测品牌未来的经济收益。基于茶在中国传统文化、生活方式中的特殊性,茶叶区域公用品牌的价值不仅仅是经济价值,同时承载着社会价值、文化价值,更承载着“以茶为媒,茶和天下”价值使命。因此,茶叶区域公用品牌在重视提升品牌价值的基础之上,更需要注重对品牌声誉的维护与提升。

根据《2021中国地理标志产品品牌声誉评估报告”》[],在1471个获得农业农村部 (原农业 部)、国家知识产权局(原工商局商标局、原质检总局) 两个及以上部门登记 (或注册商标)保护的地理标志农产品品牌中,茶叶类品牌在品牌声誉各方面的表现整体较为突出,反映了我国茶叶类地标品牌较其他农业产业更重视品牌声誉的维护与提升。

由于品牌声誉体现并决定着一个茶叶区域公用品牌未来的市场走向与消费者关系,每一个品牌都应当高度重视品牌声誉管理,提升品牌好感度,形成消费者口碑,扩大消费者自动传播的可能性。

品牌声誉与品牌传播力有关联但并非同一个概念。品牌传播力是指品牌传播能力的大小,而品牌声誉是从消费市场的角度衡量一个品牌的感知力和感召力。多年以来的评估数据显示,我国因为长期以来推行名优茶生产,多数品牌具有相当的品牌知名度,品牌好感度。但是,也有一些品牌,知名度很高,好感度不足,品牌声誉受到负面影响,对品牌价值提升、品牌市场开拓产生了一定程度的障碍。重视品牌声誉,才能确保制胜未来。加强品牌主动传播,加大正面信息引导力度,提高品牌声誉,是未来各个茶叶区域公用品牌必做的功课。

3.5打造“中国茶”品牌,从走向国际市场

中国是世界第一产茶大国,17-20世纪,中国茶远销海外,曾经蜚声海外,赞誉有加,但由于战乱、列强欺凌以及中西方文化差异,中国茶在19世纪中叶曾一度削弱了国际话语权。虽然,2021年,我国的茶叶出口量价齐增,但依然让我们看到,原料茶出口的低价回报。

中国茶的复兴,要谋求国内、国际两大市场的复兴,需要各茶叶区域公用品牌、企业品牌联合,形成“品牌集团军”的“茶业品牌集群”格局,在“中国茶”的国家品牌旗帜下,以品牌的方式,走向国际市场,走进国际茶业竞争话语圈,让国际消费者因为中国的茶品种、茶品质、茶文化、茶品牌而产生茶消费,赢得新时代、新环境、新消费背景下的新声誉、新消费人群,进而促进中国茶的繁荣复兴。

附 2022中国茶叶区域公用品牌价值评估结果(单位:亿)

排序 | 省份 | 品牌名称 | 品牌价值 |

1 | 浙江 | 西湖龙井 | 79.05 |

2 | 云南 | 普洱茶 | 78.06 |

3 | 河南 | 信阳毛尖 | 75.72 |

4 | 湖南 | 潇湘茶 | 68.42 |

5 | 福建 | 福鼎白茶 | 52.22 |

6 | 江苏 | 洞庭山碧螺春 | 50.99 |

7 | 浙江 | 大佛龙井 | 50.04 |

8 | 浙江 | 安吉白茶 | 48.45 |

9 | 福建 | 武夷山大红袍 | 45.67 |

10 | 四川 | 蒙顶山茶 | 43.99 |

11 | 湖南 | 安化黑茶 | 43.85 |

12 | 贵州 | 都匀毛尖 | 43.74 |

13 | 安徽 | 六安瓜片 | 43.32 |

14 | 四川 | 峨眉山茶 | 41.76 |

15 | 江西 | 庐山云雾茶 | 41.02 |

16 | 福建 | 坦洋工夫 | 40.98 |

17 | 安徽 | 黄山毛峰 | 40.72 |

18 | 安徽 | 太平猴魁 | 40.00 |

19 | 安徽 | 祁门红茶 | 39.89 |

20 | 陕西 | 安康富硒茶 | 39.60 |

21 | 云南 | 滇红工夫茶 | 39.17 |

22 | 陕西 | 汉中仙毫 | 38.71 |

23 | 福建 | 福州茉莉花茶 | 38.70 |

24 | 湖北 | 赤壁青砖茶 | 38.16 |

25 | 云南 | 勐海茶 | 37.73 |

26 | 广西 | 梧州六堡茶 | 37.64 |

27 | 四川 | 天府龙芽 | 37.28 |

28 | 广东 | 英德红茶 | 37.18 |

29 | 贵州 | 湄潭翠芽 | 35.29 |

30 | 贵州 | 梵净山茶 | 35.20 |

31 | 浙江 | 越乡龙井 | 34.47 |

32 | 湖北 | 武当道茶 | 33.59 |

33 | 江西 | 狗牯脑茶 | 33.34 |

34 | 福建 | 平和白芽奇兰 | 32.24 |

35 | 安徽 | 霍山黄芽 | 32.06 |

36 | 湖南 | 碣滩茶 | 31.90 |

37 | 浙江 | 开化龙顶 | 31.71 |

38 | 福建 | 安溪黄金桂 | 31.59 |

39 | 福建 | 正山小种 | 31.21 |

40 | 江西 | 浮梁茶 | 31.18 |

41 | 贵州 | 凤冈锌硒茶 | 29.35 |

42 | 江西 | 婺源绿茶 | 29.13 |

43 | 重庆 | 永川秀芽 | 28.84 |

44 | 浙江 | 松阳银猴 | 28.13 |

45 | 浙江 | 径山茶 | 27.34 |

46 | 湖北 | 英山云雾茶 | 27.07 |

46 | 湖北 | 恩施玉露 | 27.07 |

48 | 湖北 | 宜昌宜红 | 25.41 |

49 | 浙江 | 千岛湖茶 | 24.80 |

50 | 福建 | 天山绿茶 | 24.07 |

51 | 山东 | 日照绿茶 | 23.82 |

52 | 贵州 | 遵义红 | 23.44 |

53 | 安徽 | 岳西翠兰 | 23.10 |

54 | 湖北 | 恩施硒茶 | 23.00 |

55 | 江西 | 修水宁红茶 | 22.93 |

56 | 浙江 | 武阳春雨 | 22.92 |

57 | 湖南 | 岳阳黄茶 | 22.84 |

58 | 安徽 | 松萝茶 | 22.26 |

59 | 四川 | 马边绿茶 | 22.10 |

60 | 四川 | 雅安藏茶 | 22.04 |

61 | 湖南 | 石门银峰 | 21.67 |

62 | 福建 | 政和白茶 | 21.43 |

63 | 浙江 | 磐安云峰 | 20.78 |

64 | 浙江 | 长兴紫笋茶 | 19.78 |

65 | 浙江 | 泰顺三杯香茶 | 19.14 |

66 | 四川 | 万源富硒茶 | 17.26 |

67 | 福建 | 政和工夫 | 17.25 |

68 | 福建 | 永春佛手 | 17.13 |

69 | 山东 | 沂蒙绿茶 | 16.41 |

70 | 江苏 | 茅山长青 | 16.24 |

71 | 湖北 | 鹤峰茶 | 16.14 |

72 | 江苏 | 金坛雀舌 | 16.07 |

73 | 四川 | 米仓山茶 | 15.35 |

74 | 安徽 | 舒城小兰花 | 15.33 |

75 | 四川 | 七佛贡茶 | 15.00 |

76 | 浙江 | 遂昌龙谷茶 | 14.79 |

77 | 四川 | 邛崃黑茶 | 14.75 |

78 | 山东 | 崂山茶 | 14.64 |

79 | 湖南 | 古丈毛尖 | 14.64 |

80 | 河南 | 桐柏玉叶茶 | 14.30 |

81 | 贵州 | 正安白茶 | 14.21 |

82 | 四川 | 南江大叶茶 | 14.16 |

83 | 福建 | 北苑贡茶 | 13.53 |

84 | 福建 | 松溪绿茶 | 13.02 |

85 | 安徽 | 泾县兰香茶 | 12.88 |

86 | 江苏 | 仪征绿杨春茶 | 12.76 |

87 | 贵州 | 石阡苔茶 | 12.60 |

88 | 湖南 | 保靖黄金茶 | 12.35 |

89 | 福建 | 诏安八仙茶 | 12.06 |

90 | 河南 | 桐柏红 | 11.88 |

91 | 湖南 | 桃源大叶茶 | 11.86 |

92 | 安徽 | 霍山黄大茶 | 10.93 |

93 | 湖北 | 宜都宜红茶 | 10.78 |

94 | 江西 | 双井绿 | 10.28 |

95 | 江苏 | 镇江金山翠芽 | 10.27 |

96 | 陕西 | 泾阳茯茶 | 10.21 |

97 | 安徽 | 歙县大方茶 | 9.98 |

98 | 浙江 | 余姚瀑布仙茗 | 9.96 |

99 | 四川 | 筠连红茶 | 9.91 |

100 | 安徽 | 石台富硒茶 | 9.80 |

101 | 浙江 | 仙都笋峰茶 | 9.61 |

102 | 浙江 | 天台山云雾茶 | 9.56 |

103 | 湖北 | 襄阳高香茶 | 8.68 |

104 | 浙江 | 钱江源开门红 | 7.62 |

105 | 福建 | 周宁高山云雾茶 | 7.39 |

106 | 浙江 | 建德苞茶 | 6.77 |

107 | 湖北 | 五峰绿茶 | 6.52 |

108 | 安徽 | 霄坑绿茶 | 6.51 |

109 | 浙江 | 江山绿牡丹茶 | 6.50 |

110 | 江西 | 上犹绿茶 | 6.03 |

111 | 江西 | 资溪白茶 | 5.77 |

111 | 湖南 | 桃源红茶 | 5.77 |

113 | 福建 | 华安铁观音 | 5.67 |

114 | 湖北 | 利川红 | 5.61 |

115 | 山东 | 诸城绿茶 | 5.59 |

116 | 浙江 | 缙云黄茶 | 5.39 |

117 | 贵州 | 余庆苦丁茶 | 5.05 |

118 | 山东 | 长清茶 | 4.84 |

119 | 山东 | 烟台绿茶 | 4.12 |

120 | 重庆 | 南川金佛玉翠茶 | 3.52 |

121 | 湖南 | 江华苦茶 | 3.44 |

122 | 山东 | 烟台桑叶茶 | 3.05 |

123 | 四川 | 北川茶叶 | 2.83 |

124 | 江西 | 三清山白茶 | 1.92 |

125 | 重庆 | 南川大树茶 | 1.91 |

126 | 湖北 | 梁湖碧玉茶 | 0.23 |

声明:本研究中所估算之品牌价值,均基于本次有效评估得茶叶区域公用品牌持有单位提供的数据及其他公开可得的信息,并以“CARD模型”为理论工具与计算方法,协同数字化技术应用,对采集数据进行处理的结果。本评估所涉及的品牌只包括在中国内地注册、登记的茶叶区域公用品牌。